來源:中國電商物流網(wǎng) 發(fā)布時間:2015-9-21 10:25 編輯:方方

三季度本是集運市場的傳統(tǒng)旺季,然而今年似乎特別“反傳統(tǒng)”,歐美主要航線運價維持歷史低位。

是何原因造成市場運價“跌跌不休”

三季度屬于集運市場的傳統(tǒng)旺季。在歐美兩大干線上,班輪公司三季度的貨運量通常占到全年的近三成,因而三季度成為班輪公司提升運價的良好時機。然而,今年這些傳統(tǒng)特征突然消失了,對從業(yè)者而言,這種結(jié)果來得“有些突然”但“并不意外”,只留下面面相覷和滿腹疑問的觀察者們。不妨仔細盤點一番,為何集裝箱運輸在今年的旺季“反傳統(tǒng)”了?

運價大幅跳水

上海航運交易所目前每周發(fā)布中國出口集裝箱運價指數(shù)(CCFI)和上海出口集裝箱運價指數(shù)(SCFI),這也是目前全球最受關(guān)注、運用最廣的集裝箱運價數(shù)據(jù),特別是2009年發(fā)布的新版SCFI。SCFI體現(xiàn)了上海至全球15大目的地港口的出口集裝箱即時運價,而今年SCFI的多條航線運價降至2009年以來的最低點。

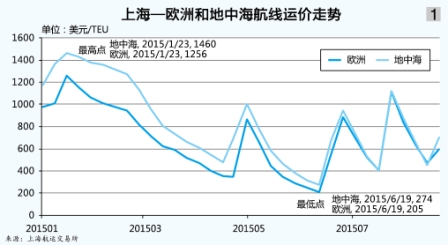

上海—歐洲航線運價1月23日達到截至8月31日的年內(nèi)最高點1256美元/TEU,6月19日則降至205美元/TEU,距離最高點下降83.68%,這個低點也是新版SCFI發(fā)布以來該航線的最低位置。

上海—地中海航線運價1月23日達到截至8月31日的年內(nèi)最高點1460美元/TEU,6月19日則降至274美元/TEU,距離最高點下降81.23%,這個低點同樣也是新版SCFI發(fā)布以來該航線的最低位置。

從圖1可以看出,上海—歐洲、上海—地中海航線的運價從1月下旬開始幾乎每周都在下降,直到4月底開始止跌回升。然而班輪公司提漲運價的基礎(chǔ)并不穩(wěn)固,運價上漲僅維持不到兩周又開始下跌,6月中旬到達歷史低點后開始震蕩起伏。

8月28日,上海航運交易所發(fā)布的上海—歐洲航線的平均運價為469美元/TEU、上海—地中海航線的平均運價為449美元/TEU,運價依然處于低位。市場人士告訴記者:“以亞歐航線上目前運營的最大1.9萬TEU型船來計算,在船舶滿載、燃油價格低迷的情況下,即使是成本控制尚佳的班輪公司,其最低的單箱成本也將超過600美元/TEU。所以當前的市場運價真的難以為繼。”

亞歐航線如此,另外一條主干航線美國航線的情況又如何呢?

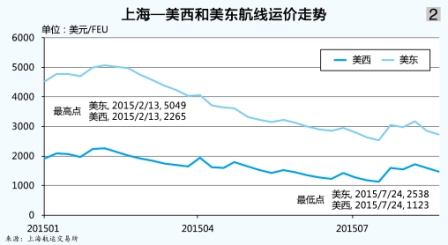

2月13日,上海—美東、上海—美西航線運價分別達到截至8月31日的年內(nèi)最高點5049美元/FEU、2265美元/FEU;7月24日,上海—美東、上海—美西航線運價分別達到截至8月31日的年內(nèi)最低點2538美元/FEU、1123美元/FEU,較最高點分別下跌49.73%、50.42%。下跌幅度依然劇烈(見圖2)。

在歐美干線運價全線下跌態(tài)勢中,幾乎沒有班輪公司可以幸免。馬士基(中國)航運有限公司華東區(qū)總裁方雪剛在接受記者采訪時坦言:“上半年,馬士基航運的平均運價持續(xù)下跌,同比降低8.1%,其中二季度平均運價同比降低14.1%至2261美元/FEU。”

運力增速不減

雖然是在旺季期間,但鑒于較低的船舶利用率,特別是在亞歐航線上,四大聯(lián)盟紛紛采取航線調(diào)整、縮減運力等相關(guān)措施。G6在8月份撤出13200TEU周班運力,相當于該聯(lián)盟亞洲—北歐航線近10%的周班運力;CKYHE取消8月份亞洲—北歐航線4個周班服務(wù),撤出8500TEU周班運力,相當于該聯(lián)盟在該航線運力的9%左右;O3將從遠東—北歐航線撤走12000TEU周班運力,這意味著O3在該航線將撤出20%的運力;8月初,2M表示將從亞歐航線中撤回6500TEU運力,這些運力占2M運力的5%。

盡管四大聯(lián)盟相繼在亞歐航線上裁撤運力,但總體上運力調(diào)整并未得到太多體現(xiàn)。根據(jù)Alphaliner統(tǒng)計數(shù)據(jù),截至8月15日,遠東—歐洲航線上,2M投入周運力為14.34萬TEU,環(huán)比降低1%;O3為7.77萬TEU,環(huán)比持平;CKYHE為9.19萬TEU,環(huán)比降低4%;G6為7.31萬TEU,環(huán)比持平。在亞洲—北歐航線上,截至8月15日,投入周運力總計39.13萬TEU,環(huán)比下降1%。

在美國航線,運力反而有所增加。根據(jù)Alphaliner統(tǒng)計數(shù)據(jù),截至8月15日,在遠東—北美航線上,2M投入周運力為6.32萬TEU,環(huán)比增長2%;O3為5.72萬TEU,環(huán)比增長2%;CKYHE為15.24萬TEU,環(huán)比增長1%;G6為13.31萬TEU,環(huán)比持平。在遠東—北美航線上,截至8月15日,投入周運力總計44.61萬TEU,環(huán)比增長1%。

根據(jù)德魯里預(yù)測,今年全球集裝箱運輸需求將僅維持3.8%的增長幅度,低于去年5.5%的增幅(其中下半年需求將同比增長4.0%,略高于上半年的3.7%,但仍低于去年同期的5.3%)。據(jù)Alphaliner預(yù)計,今年全球運力將同比增長8.8%,高于去年同期6.3%(去年預(yù)計累計交付運力190.6萬TEU,同比增長30%,其中萬箱以上船舶占比為52%),亞歐等主干航線供過于求局面仍十分嚴峻。

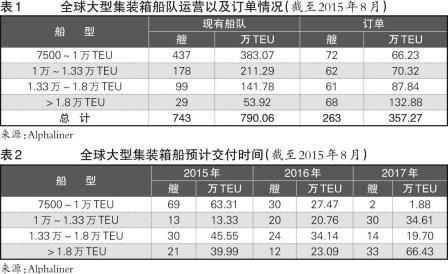

目前在歐美干線上投入的都是大型集裝箱船,而全球7500TEU以上型船訂單共有263艘、357.27TEU,分別占現(xiàn)有該型船運營船隊的35.40%、45.21%(見表1),其中1.8萬TEU以上型船訂單為68艘、132.88萬TEU,分別占7500TEU以上型船訂單的25.86%、37.19%。

從大型集裝箱船交付時間來看(見表2),今年7500~1萬TEU型船交付最多,預(yù)計將交付69艘、63.31萬TEU;其次是1.33萬~1.8萬TEU型船,預(yù)計交付30艘、45.55艘;1.8萬TEU以上型船預(yù)計交付21艘、39.99萬TEU。明年,1.33萬~1.8萬TEU型船預(yù)計交付最多,將達到24艘、34.14萬TEU;其次為7500~1萬TEU型船,將達到30艘、27.47萬TEU;1.8萬TEU以上型船預(yù)計交付12艘、23.09萬TEU。2017年,1.8萬TEU以上型船將達到交付高峰,預(yù)計交付33艘、66.43萬TEU;其次為1萬~1.33萬TEU型船,預(yù)計交付30艘、34.61萬TEU。

貿(mào)易低迷是主因

中海集運相關(guān)人士表示,今年,在宏觀形勢上中國經(jīng)濟維持穩(wěn)定,美國經(jīng)濟繼續(xù)穩(wěn)健增長,推動近期運輸需求持續(xù)上升。但是,以燃油、煤炭為主的大宗貨物價格進入下降通道,可能導(dǎo)致全球通貨緊縮,繼而影響消費和貿(mào)易。同時,歐洲經(jīng)濟復(fù)蘇減緩、多國貨幣貶值也為全球經(jīng)貿(mào)形勢帶來更多的不確定性。而就集運業(yè)本身來看,市場依然脆弱,今年將有接近175萬TEU的運力交付使用,運力供需進一步失衡,航線競爭也日益加劇,同時各航區(qū)經(jīng)營者逐漸集中,班輪公司間相互協(xié)作的難度有所下降。

上半年,中國貨物貿(mào)易繼續(xù)保持較大順差,人民幣實際有效匯率相對于全球多種貨幣表現(xiàn)較強,與市場預(yù)期出現(xiàn)一定偏離,一定程度上影響中國出口市場。上半年,歐元兌人民幣貶值平均達到19%,因此歐洲進口商購買中國產(chǎn)品更貴,這在一定程度上影響中國產(chǎn)品的出口;二季度,日元兌美元貶值達到18.13%,由此使得日本班輪公司的營業(yè)成本大幅下降,凈利大增。

貨幣匯率問題顯然不是集運市場陷入低迷的主因,分析人士認為,全球集運業(yè)陷入低迷雖與目前不容樂觀的國際經(jīng)濟形勢相關(guān),但全球經(jīng)濟結(jié)構(gòu)轉(zhuǎn)型,尤其是中國經(jīng)濟轉(zhuǎn)型可能是集運業(yè)“提前入冬”更深層次的原因。

此前,馬士基航運預(yù)計今年集運市場增長率將會達到3%~5%,半年已過去,馬士基航運將增長率調(diào)至2%~4%。方雪剛表示:“中國市場比我們預(yù)期要弱,上半年中國集裝箱運輸市場增長率在1%,而出口方面甚至下降7%~8%;下半年市場也不會有太大改觀,7月份中國出口到歐洲的貿(mào)易量下滑7%~8%,進口也下滑巨大。”漢堡港首席執(zhí)行官阿克塞·馬特恩同樣表示,上半年,漢堡港對華貿(mào)易下降10.9%,這是上半年漢堡港集裝箱吞吐量減少6.8%的主要原因。

對于中國貿(mào)易的低速增長,方雪剛認為“將會維持相當長的時間”。他表示:“過去中國貿(mào)易增長一方面是由于本身的經(jīng)濟增長;另一方面也有歐美的產(chǎn)業(yè)遷移。現(xiàn)在這個產(chǎn)業(yè)轉(zhuǎn)移已經(jīng)結(jié)束了,從某種程度上有一種逆向的趨勢,如相關(guān)產(chǎn)業(yè)從中國遷移到了墨西哥、土耳其、東歐等,而隨著科學技術(shù)的發(fā)展,包括機器人的大量運用,一些產(chǎn)能甚至回流到了美國。”

國際貨幣基金組織近期的一項研究顯示,21世紀初那種由美國和中國推動的全球供應(yīng)鏈擴張,已達到極限并開始走下坡路。具體而言,隨著中國技術(shù)水平的不斷提升,中國出口業(yè)對進口零部件的依賴水平已從1992年的75%,降至目前的35%。中國政府正努力推動經(jīng)濟轉(zhuǎn)型,使經(jīng)濟擺脫對重工業(yè)和批量生產(chǎn)的依賴,轉(zhuǎn)向更成熟的服務(wù)型經(jīng)濟,而后者對貿(mào)易的依賴程度較低。與此同時,隨著亞洲人力成本的上升,美國和歐洲已在推動制造業(yè)企業(yè)從中國回流,這一定程度上逆轉(zhuǎn)了全球化進程。這些改變意味著,“貿(mào)易集中型”的全球經(jīng)濟模式正在崩塌。1990年,貿(mào)易額在全球GDP中的比重為40%,2011年升至61%,之后跌至60%以下。

對于集運業(yè)雪上加霜的是,不僅是中國市場,今年全球新興經(jīng)濟體的經(jīng)濟都有所下滑。西非整體表現(xiàn)不佳,如尼日尼亞、安哥拉等;傳統(tǒng)增長較快的地區(qū),今年都有下滑;俄羅斯以前也是增長點,今年油價下滑,包括歐洲對俄羅斯的經(jīng)濟制裁,使其貿(mào)易受到了很大沖擊。所以全球整體貿(mào)易形勢都不樂觀。

未來市場或利空

集裝箱貿(mào)易統(tǒng)計企業(yè)近期數(shù)據(jù)顯示,全球航運總量6月份環(huán)比下滑3.1%。更令人不安的是,亞洲最新的港口數(shù)據(jù)顯示,7月份,全球航運量依然低迷,而且有惡化趨勢。作為世界第二大集裝箱港口,新加坡7月份集裝箱吞吐量同比減少13.3%,為2008年全球金融危機以來最差。日本野村證券收集的數(shù)據(jù)顯示,7月份,東亞所有主要港口的吞吐量增長率創(chuàng)新低,跌至0.6%。不僅是東亞港口,德國港口形勢同樣不樂觀,歐洲大港漢堡港上半年集裝箱吞吐量同比下降6.8%。

克拉克森最新對全球集裝箱主要航線的運量進行預(yù)測(見表3),今年,太平洋航線運量將達到2290萬TEU,同比增長3.15%;亞歐航線運量將達到2270萬TEU,同比增長為1.34%。

面對慘淡的集運市場,德魯里近期發(fā)布報告稱,隨著新船交付的增加與成本的上升,班輪公司今年剩余時間的盈利前景十分堪憂。因為年底之前,平均每月至少有10萬TEU的新增運力投放市場,將嚴重影響運力的供需平衡;利空因素則是對下半年油價升高的預(yù)期。盡管目前市場上對油價飆高的預(yù)測不太主流,原因是沙特仍不愿減產(chǎn)以將美國頁巖氣產(chǎn)能逼出市場,或是壓制俄羅斯的需要仍然存在,但相對低位的油價對降低班輪公司運營成本有顯著作用。

對于集運市場未來一段時間的走勢,很多業(yè)內(nèi)人士同樣不容樂觀。一位業(yè)內(nèi)人士向記者表示:“集運市場除了要應(yīng)對貿(mào)易低速增長、運力供給過剩以及運價低迷等利空因素外,市場的競爭格局也將發(fā)生變化,主要原因在于幾起并購事件。上半年,赫伯羅特并購南美輪船集裝箱運輸業(yè)務(wù)、漢堡南方并購智利航運已經(jīng)完成,而中國兩家航運央企中遠和中海集團正尋求的整合勢必對目前已經(jīng)形成的四大聯(lián)盟競爭格局帶來沖擊。”

跨越速運與順豐:時效之爭背后的綜合實力較量

跨越速運與順豐:時效之爭背后的綜合實力較量 五一假期在即,準備好和楊紫一起全國巡吃了嗎?

五一假期在即,準備好和楊紫一起全國巡吃了嗎? 2025國內(nèi)物流品牌深度觀察:跨越速運以全能模式引領(lǐng)行業(yè)新潮

2025國內(nèi)物流品牌深度觀察:跨越速運以全能模式引領(lǐng)行業(yè)新潮 跨越速運以全方位員工關(guān)懷,構(gòu)筑行業(yè)人才培育生態(tài)

跨越速運以全方位員工關(guān)懷,構(gòu)筑行業(yè)人才培育生態(tài) 任小姐出海戰(zhàn)略咨詢:如何抓住亞馬遜Cosmo算法紅利?

任小姐出海戰(zhàn)略咨詢:如何抓住亞馬遜Cosmo算法紅利?